„Durchoptimiert bis zum Exitus“ könnte man wohl den Fall beschreiben, über den der BFH zur mehrfachen Inanspruchnahme der Kleinunternehmerregelung zu entscheiden hatte.

Der Urteilsfall

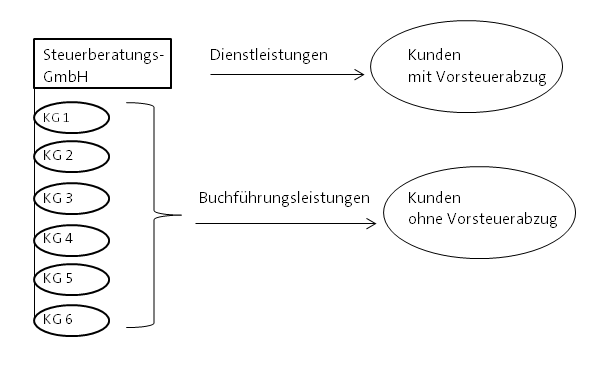

In diesem Fall war es kein tapferes Schneiderlein, sondern Kollegen, die den folgenden Sachverhalt bis zum BFH trugen. Die Klägerin (GmbH) war in den Streitjahren 2009 bis 2011 als Steuerberatungsgesellschaft tätig. In diesem Zusammenhang übernahm sie für ihre Mandanten u.a. die Erstellung von Buchführung, Lohnabrechnung, Gewinnermittlung und Steuererklärungen.

Die Klägerin war zeitweise an bis zu sechs GmbH & Co. KGs (KGs) als Kommanditistin beteiligt. Diese erbrachte gegenüber ihren Kunden Buchführungsleistungen, die bis zur Gründung der KGs durch die GmbH selbst erbracht wurden. Die KGs hatten keine eigenen Angestellten und auch kein eigenes Anlagevermögen; sie erbrachten ihre Leistungen ausschließlich mit Sach- und Personalmitteln der Klägerin. Die Verträge mit den Mandanten wurden von den KGs direkt abgeschlossen. Die Entgelte der Kunden vereinnahmten die KGs jeweils auf eigene Rechnung.

Während die Klägerin ihre Leistungen gegenüber Kunden erbrachte, die zum Vorsteuerabzug berechtigt waren, erbrachten die KGs ihre Leistungen ausschließlich an Kunden, die nicht zum Vorsteuerabzug berechtigt waren. Teilweise wurden die gleichen Kunden nacheinander von mehreren der KGs betreut, ohne dass sich dadurch an der Leistungsausführung inhaltlich etwas änderte.

Zu den von der Klägerin mit der Gestaltung verfolgten Zwecken zählte die Ersparnis von Umsatz- und Gewerbesteuer. Nach Vortrag der Klägerin wurde diese Steuerersparnis von ihr – bzw. den KGs – über niedrigere Preise an die Kunden weitergegeben. Die Klägerin meldete keine Umsatzsteuer für die von den KGs ausgeführten Leistungen an und erklärte bezüglich der Überlassung von Personal und Sachmitteln an die KGs auch keine unentgeltlichen Wertabgaben.

Aufgrund einer Außenprüfung vertrat die Beklagte und Revisionsbeklagte (das Finanzamt) allerdings die Auffassung, dass die entsprechenden Umsätze der KGs der Klägerin (GmbH) zuzurechnen seien, da die Gestaltung, nach der Buchführungsleistungen auf die KGs ausgelagert und aufgrund Unterschreitung der Kleinunternehmergrenze nicht der Umsatz- und Gewerbesteuer unterworfen wurden, missbräuchlich sei.

Urteil des FG Berlin-Brandenburg

Das Finanzgericht Berlin-Brandenburg (FG) wies die Klage mit seinem Urteil vom 21.06.2017 – 7 K 7096/15 als unbegründet ab. Es entschied, dass das FA der Klägerin zu Recht die Umsätze der KGs zugerechnet habe, da die vorliegende Gestaltung missbräuchlich sei. Bei Würdigung der Umstände des Streitfalls sei mit der Gestaltung lediglich ein Steuervorteil, nämlich die Ersparnis von Umsatz- (und Gewerbe-)Steuer bezweckt worden. Außer den erlangten Steuervorteilen habe die Gestaltung keine sonstigen wesentlichen Vorteile gebracht.

In der Revision machte die Klägerin die Verletzung materiellen Rechts geltend. Nach ihren Darstellungen liegt ein Gestaltungsmissbrauch bereits deshalb nicht vor, weil die gewählte Gestaltung nicht zu einem Steuervorteil i. S. d. § 42 AO führe.

Urteil des BFH

Überraschung! Der BFH sah mit seinem Urteil vom 11.07.2018 (XI R 26/17) die Revision allerdings aus anderen Gründen als begründet an.

Die Regelung des § 19 UStG beruht nämlich auf Art. 281 ff. der Richtlinie 2006/112/EG des Rates vom 28. November 2006 über das gemeinsame Mehrwertsteuersystem. Sie ist demnach unionsrechtskonform auszulegen und anzuwenden. Da es sich bei der Norm allerdings um eine nicht vollständig harmonisierte Sonderregelung handelt, die vom allgemeinen Mehrwertsteuersystem abweicht, ist die Kleinunternehmerregelung eng auszulegen (EuGH-Urteil Kommission/Österreich, EU:C:2006:612, UR 2007, 230, Rz 22, m.w.N.). Zudem darf eine Regelung, die eine Ausnahme von den allgemeinen Regelungen der MwStSystRL darstellt, nur insoweit angewandt werden, als dies zur Erreichung ihres Ziels erforderlich ist. Dies gilt somit auch für die Kleinunternehmerregelung.

Ziel der Sonderregelung ist es, Kleinunternehmern den Aufwand zu ersparen, der mit der Abführung der Mehrwertsteuer verbunden wäre und der sie aufgrund des geringen Umfangs ihrer Tätigkeiten überproportional treffen würde. Dies soll auch zu einer stärkeren Gründung und Tätigkeit von Kleinunternehmen führen und deren Wettbewerbsfähigkeit stärken. Zugleich dient die Regelung Steuerverwaltung als Verwaltungsvereinfachung, da sich diese nicht mit der Erhebung geringster Steuerbeträge bei einer großen Zahl von Kleinunternehmern befassen muss.

Mit der planmäßigen Aufspaltung und künstlichen Verlagerung von Umsätzen auf die KGs mit dem Ziel, so die Kleinunternehmergrenze jeweils nicht zu überschreiten, wird der Vereinfachungszweck des § 19 UStG verfehlt und die Kleinunternehmerregelung missbräuchlich in Anspruch genommen.

Durch die Aufspaltung in kleinere Einheiten wird schließlich zweckwidrig mehrfach die Erleichterung des § 19 UStG in Anspruch genommen. Ein Unternehmen soll die Begünstigung der Steuerbefreiung nach § 19 UStG nur einmalig für Umsätze in begrenzter Höhe erhalten. Eine Ausweitung der Begünstigung auf Unternehmensteile deren Gesamtumsatz im Ergebnis höher ist, widerspricht diesem Ziel.

Fazit

Werden von mehreren Gesellschaften gegenüber nicht zum Vorsteuerabzug berechtigten Leistungsempfängern inhaltsgleiche Buchführungsleistungen deshalb nacheinander erbracht, um mehrfach die Kleinunternehmerregelung in Anspruch nehmen zu können, liegt eine zweckwidrige Inanspruchnahme der Kleinunternehmerregelung vor, die zu ihrer Versagung führt.

Eine durch Aufspaltung erzielte mehrfache Inanspruchnahme der Kleinunternehmervergünstigung stellt somit eine Verletzung des Neutralitätsprinzips dar. Das FG hat somit zu Recht eine missbräuchliche mehrfache Inanspruchnahme der Kleinunternehmerregelung bejaht.

Nach Unionsrecht ist die Versagung eines Rechts oder eines Vorteils wegen missbräuchlicher oder betrügerischer Tätigkeiten die einfache Folge der Feststellung, dass im Fall von Betrug oder Rechtsmissbrauch die objektiven Voraussetzungen für die Erlangung des ersuchten Vorteils in Wirklichkeit nicht erfüllt sind.

Ob die vorliegende Gestaltung im Hinblick auf andere Steuerarten mit anderen Regelungszwecken – insbesondere die Gewerbesteuer – als Gestaltungsmissbrauch nach § 42 AO einzustufen ist, hatte der BFH in vorliegendem Fall nicht zu entscheiden.

Weitere Informationen:

Ein Beitrag von:

-

- Steuerberater in Hamburg

- Fachberater für internationales Steuerrecht

- Studium BWL und Wirtschaftsrecht

- Schwerpunkte: Steuerrecht sowie Internet-/Marken-/Urheberrecht

- Spezialisierung: Film-, Werbefilm, Influencer, YouTuber, E-Sportler

- Homepage: stb-homuth.de

Warum blogge ich hier?

Künstler, Medien, Freiberufler sind meine Welt. Das Internet und der Social-Media-Bereich eröffnen immer weitere Möglichkeiten, Einkünfte zu erzielen. An steuerliche Auswirkungen wird dabei oft nicht gedacht. Ich möchte diese Themen hier aufgreifen und damit zu Diskussionen anregen.