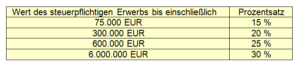

Die Höhe der Erbschaft- und Schenkungsteuer bemisst sich zum einen nach dem Verwandtschaftsgrad zum Erblasser oder Schenker und zum anderen nach der Höhe des erworbenen Vermögens. Zudem gibt es bestimmte persönliche und sachliche Freibeträge. Der Steuersatz für das erworbene Vermögen beträgt zum Beispiel in der Steuerklasse II (z.B. Erwerb von Bruder oder Schwester):

Wer ein Erbe von 150.000 EUR zu versteuern hat, muss in der Steuerlasse II bei einem Steuersatz von 20 % also 30.000 EUR Erbschaftsteuer zahlen. Es gibt zwar in bestimmten Fällen einen gewissen Härteausgleich, das heißt, bei einem (geringfügigen) Überschreiten der jeweils vorhergehenden Wertgrenze wird die Steuer gemindert.

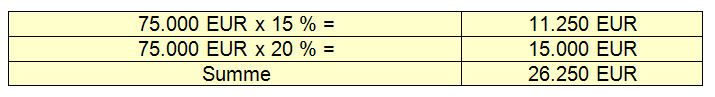

Doch dieser Härteausgleich ist nach Ansicht vieler Erben nur ein Tropfen auf dem heißen Stein. Eine interessante Idee hatte indes ein Steuerzahler aus Baden-Württemberg. Er war der Meinung, dass der jeweils höhere Steuersatz bei einem Erreichen der nächsten Stufe nur für den übersteigenden Teil angewandt werden darf. In unserem Beispiel müsste also wie folgt gerechnet werden:

Die Finanzgerichtsbarkeit hat allerdings kein Einsehen und entschieden, dass die bisherige Berechnung zutreffend ist. Zunächst das FG Baden-Württemberg (Urteil vom 18.7.2018 – 7 K 1351/18) und nun auch der BFH (Beschluss vom 20.2.2019 – II B 83/18) haben das Anliegen des Steuerbürgers zurückgewiesen. Die Prozenttarife der Erbschaftsteuer seien auf den gesamten Erwerb anzusetzen. Eine Aufspaltung des steuerpflichtigen Erwerbs in Teilbeträge mit unterschiedlichen Steuertarifen finde nicht statt. Der Härteausgleich kompensiere Nachteile durch Progressionssprünge abschließend. Der Gesetzgeber habe das Problem des Progressionssprungs gesehen und spezialgesetzlich geregelt.

BFH v. 20.02.2019 – II B 83/18 -nv-